ಸಿ.ಸಿದ್ದಯ್ಯ, ವಸಂತರಾಜ ಎನ್.ಕೆ

ಕಳೆದ ಕೆಲವು ದಿನಗಳಲ್ಲಿ ಮೂರು ಅಮೆರಿಕದ ಬ್ಯಾಂಕ್ ಗಳು ದಿವಾಳಿಯಾಗಿವೆ. ಇನ್ನೊಂದು ಅಮೆರಿಕನ್ ಮತ್ತು ಸ್ವಿಸ್ ಬ್ಯಾಂಕ್ ದಿವಾಳಿಯ ಅಂಚಿನಲ್ಲಿದೆ. ಹಲವು ಅಮೆರಿಕನ್, ಯುರೋಪಿಯನ್ ಬ್ಯಾಂಕ್ ಗಳ ಸರಣಿ ವೈಫಲ್ಯಕ್ಕೆ ಕಾರಣವೇನು? 2008ರ ಲೆಹಮನ್ ಬ್ರದರ್ಸ್ ದಿವಾಳಿ 2008ರ ಮಹಾ ಆರ್ಥಿಕ ಕುಸಿತದ ಮುನ್ಸೂಚನೆಯಾಗಿದ್ದಂತೆ, ಇದೂ ಬರಲಿರುವ ಮಹಾ ಆರ್ಥಿಕ ಕುಸಿತದ ಮುನ್ಸೂಚನೆಯೇ?

ಕಳೆದ ಕೆಲವು ದಿನಗಳಲ್ಲಿ ಮೂರು ಅಮೆರಿಕದ ಬ್ಯಾಂಕ್ ಗಳು ದಿವಾಳಿಯಾಗಿವೆ. ಅವುಗಳಲ್ಲಿ ಎರಡು ಅಮೆರಿಕಾದ ಇತಿಹಾಸದಲ್ಲಿ ಅತಿದೊಡ್ಡ ಬ್ಯಾಂಕ್ ವೈಫಲ್ಯಗಳ ಪಟ್ಟಿಯಲ್ಲಿ ಎರಡನೇ ಮತ್ತು ಮೂರನೇ ಸ್ಥಾನದಲ್ಲಿವೆ. ಅಷ್ಟು ದೊಡ್ಡ ಬ್ಯಾಂಕುಗಳವು. ಎರಡನೆಯ ಅತಿ ದೊಡ್ಡ ದಿವಾಳಿಯಾದ ಬ್ಯಾಂಕು, ಸಿಲಿಕಾನ್ ವ್ಯಾಲಿ ಬ್ಯಾಂಕಿನ ಆಸ್ತಿ $209 ಶತಕೋಟಿ ಮೌಲ್ಯದ್ದಾಗಿದೆ. ಇದು ಭಾರತದ ರೂಪಾಯಿ ಮೌಲ್ಯದಲ್ಲಿ 17.12 ಲಕ್ಷ ಕೋಟಿ. ಇನ್ನೊಂದು ಅಮೆರಿಕನ್ ಬ್ಯಾಂಕ್ ಫಸ್ಟ್ ರಿಪಬ್ಲಿಕನ್ ಬ್ಯಾಂಕ್ ಸಹ ಅದೇ ರೀತಿಯಲ್ಲಿ ದಿವಾಳಿಗೆ ಹತ್ತಿರ ಬಂದಿದ್ದು, ಅಮೆರಿಕದ 11 ಅತಿ ದೊಡ್ಡ ಬ್ಯಾಂಕುಗಳು 30 ಬಿಲಿಯನ್ (ಶತಕೋಟಿ) ಡಾಲರಿನಷ್ಟು ಠೇವಣಿ ಇಡುವ ಮೂಲಕ ದಿವಾಳಿ ಆಗುವುದನ್ನು ತಪ್ಪಿಸಿವೆ.

ಬ್ಯಾಂಕ್ ಗಳ ಸರಣಿ ವೈಫಲ್ಯ

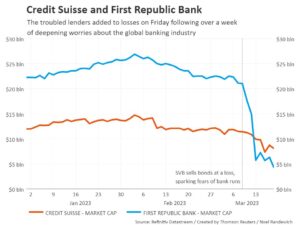

ಅಮೆರಿಕದ ಮೂರು ಬ್ಯಾಂಕುಗಳು ಮಾತ್ರವಲ್ಲ, ಜಾಗತಿಕವಾಗಿ ಎರಡನೆಯ ಅತಿದೊಡ್ಡ ಹೂಡಿಕೆ ಬ್ಯಾಂಕ್, ಸ್ವಿಟ್ಸರ್ ಲ್ಯಾಂಡಿನ ಪ್ರಸಿದ್ಧ ಬ್ಯಾಂಕ್ ಕ್ರೆಡಿಟ್ ಸೂಸಿ ದಿವಾಳಿ ಯ ಹತ್ತಿರ ಬಂದಿತ್ತು. ಸ್ವಿಸ್ ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕ್ 54 ಬಿಲಿಯನ್ (ಶತಕೋಟಿ) ಡಾಲರಿನಷ್ಟು ಸಾಲ ಕೊಡುವ ಮೂಲಕ ಅದರ ದಿವಾಳಿ ತಪ್ಪಿಸಿದೆ. ಆದರೆ ಇದು ತಾತ್ಕಾಲಿಕ. ಈ ಎರಡು ಬ್ಯಾಂಕುಗಳ ಶೇರುಗಳ ಮಾರಾಟದ ತೇಜಿ ಇನ್ನೂ ಕಡಿಮೆಯಾಗದೆ, ಅದರ ಬೆಲೆ ಇನ್ನೂ ಕುಸಿಯುತ್ತಿದೆ. ಮಾತ್ರವಲ್ಲ, ಎಲ್ಲ ಬ್ಯಾಂಕುಗಳ ಶೇರುಬೆಲೆ ಮತ್ತು ಒಟ್ಟಾರೆ ಶೇರು ಮಾರುಕಟ್ಟೆ ಕುಸಿಯಲು ಕಾರಣವಾಗಿವೆ. ಈ ಎರಡು ಬ್ಯಾಂಕುಗಳು ತಮ್ಮ ಠೇವಣಿದಾರರು, ಇತರ ದೊಡ್ಡ ಗ್ರಾಹಕರು ಮತ್ತು ಶೇರುದಾರರ ವಿಶ್ವಾಸ ಉಳಿಸಲು ನಡೆಸುತ್ತಿರುವ ಸರ್ಕಸ್ ಇದುವರೆಗೆ ಫಲ ಕೊಟ್ಟಿಲ್ಲ. ಅಂತಿಮವಾಗಿ ಈ ಎರಡೂ ಬ್ಯಾಂಕುಗಳು ದಿವಾಳಿಯಾಗುವ ಅಪಾಯ ಇನ್ನೂ ಇದೆ.

ಇದನ್ನು ಓದಿ: “ಬರುತಿದೆ ಬರುತಿದೆ ವಿಶ್ವ ಆರ್ಥಿಕ ಹಿಂಜರಿತ”

ಮಾತ್ರವಲ್ಲ, ಮೂರು ಬ್ಯಾಂಕುಗಳ ದಿವಾಳಿ ನಂತರ ಅಮೆರಿಕನ್ ಸರಕಾರ ಮತ್ತು ದೊಡ್ಡ ಬ್ಯಾಂಕುಗಳ ತರಾತುರಿಯ ಕಾರ್ಯಾಚರಣೆ ನೋಡಿದರೆ, ಇನ್ನೂ ಹಲವು ಬ್ಯಾಂಕುಗಳು ಈ ಹಾದಿಯಲ್ಲಿವೆ ಅಂತ ಕಾಣುತ್ತದೆ. ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯಲ್ಲೇ ವಿಶ್ವಾಸ ಹೋಗಿ ಎಲ್ಲ ಬ್ಯಾಂಕುಗಳ ಗ್ರಾಹಕರು ಆತಂಕದಿಂದ ತಮ್ಮ ಠೇವಣಿ ಹಿಂದೆಗೆಯಲು ಆರಂಭಿಸಬಹುದು ಎಂಬ ಅಪಾಯ ತರಾತುರಿಯ ಕಾರ್ಯಾಚರಣೆಗೆ ಕಾರಣವಾಗಿದೆ. ಹಾಗಾಗಿಯೇ ಅಧ್ಯಕ್ಷ ಬಿಡೆನ್ ರಾಷ್ಟ್ರವನ್ನುದ್ದೇಶಿಸಿ ಮಾತನಾಡಿ ಆತಂಕ್ಕೆ ಕಾರಣವಿಲ್ಲವೆಂದರು. ಫೆಡೆರಲ್ ರಿಸರ್ವ್ ಅಧಿಕಾರಿಗಳು, ದೊಡ್ಡ ಬ್ಯಾಂಕುಗಳ ಮುಖ್ಯಸ್ಥರು ಸಹ “ಆತಂಕಕ್ಕೆ ಕಾರಣವಿಲ್ಲ, ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಏನೂ ಸಮಸ್ಯೆಗಳಿಲ್ಲ” ವೆಂದು ಪದೇ ಪದೇ ಹೇಳುತ್ತಿರುವುದೇ, ಏನೋ ಸಮಸ್ಯೆಯಿದೆ ಎಂಬ ಅನುಮಾನಕ್ಕೆಡೆ ಕೊಡುವಂತಿದೆ. ಜಾಗತಿಕ ಬ್ಯಾಂಕಿಂಗ್ ವ್ಯವಸ್ಥೆ ಹಲವು ಬ್ಯಾಂಕುಗಳು ನಿಕಟವಾಗಿ ಪರಸ್ಪರ ಹೆಣೆದುಕೊಂಡಿರುವ ಅವಲಂಬಿಸಿರುವ ಜಾಲವಾದ್ದರಿಂದ ಒಂದು ಕಡೆ ಸಮಸ್ಯೆ, ಬಿಕ್ಕಟ್ಟು ಇಡಿ ಜಾಲದಲ್ಲಿ ಹರಡುವ ಸಾಧ್ಯತೆ ಹೆಚ್ಚು. ಇದನ್ನು 2008ರಲ್ಲಿ ನಾವು ನೋಡಿದ್ದೇವೆ.

ಸಿಲಿಕನ್ ವ್ಯಾಲಿ ಬ್ಯಾಂಕ್ ಹೇಗೆ ದಿವಾಳಿಯಾಯಿತು?

ಎರಡು ಅಮೆರಿಕನ್ ಬ್ಯಾಂಕುಗಳ ಕುಸಿತಕ್ಕೆ ಅಲ್ಲಿನ ಸರಕಾರ ಬಡ್ಡಿದರಗಳನ್ನು ಹೆಚ್ಚಿಸಿದ್ದು ಮುಖ್ಯ ಕಾರಣವೆಂಬುದು ಸ್ಪಷ್ಟ. ಈ ಸಿಲಿಕಾನ್ ವ್ಯಾಲಿ ಬ್ಯಾಂಕ್ ಎನ್ನುವುದು, ನವೋದ್ಯಮ (ಸ್ಟಾರ್ಟ್ ಅಪ್), ಬಿಗ್ ಟೆಕ್ ಮತ್ತು ಸಾಹಸೋದ್ಯಮ ಬಂಡವಾಳ ಹೂಡಿಕೆ (ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್) ಕಂಪನಿಗಳ ನಿಧಿ (ಉದಾ: ತಂತ್ರಜ್ಞಾನ ಕಂಪನಿಗಳು), ಅವುಗಳ ಉದ್ಯೋಗಿಗಳ ಉಳಿತಾಯದ ದೊಡ್ಡ ಪ್ರಮಾಣದ ಹಣವನ್ನು ವ್ಯವಹರಿಸುತ್ತದೆ. ಹೂಡಿಕೆದಾರರ ನಿಧಿಗಳ ಸುರಕ್ಷಿತತೆಯ ದೃಷ್ಟಿಯಿಂದ ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆ (ಸರ್ಕಾರಿ ಬಾಂಡುಗಳು) ಪತ್ರಗಳಲ್ಲಿ ಈ ಬ್ಯಾಂಕ್ ಹೂಡಿಕೆ ಮಾಡಿದೆ. ಸರ್ಕಾರಿ ಬಾಂಡುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗಿದೆ ವಿನಃ ಹೆಚ್ಚಿನ ರಿಸ್ಕ್ ಇರುವ ಷೇರು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಅಥವಾ ಇತರ ರಿಸ್ಕ್ ಇರುವ ವಿಧಾನಗಳಲ್ಲಿ ಅಲ್ಲ. ಷೇರು ಮಾರುಕಟ್ಟೆ ಅಥವಾ ಇತರ ಹೆಚ್ಚಿನ ರಿಸ್ಕ್ ಇರುವ ಹೊಸ ಹೂಡಿಕೆ ವಿಧಾನಗಳು ಮಾತ್ರ ಅಪಾಯಕಾರಿ ಎಂದೇನಿಲ್ಲ. ಎಂಬುದನ್ನು ಗಮನಿಸಬೇಕು.

ಇದನ್ನು ಓದಿ: ದೇಶದಲ್ಲಿ ಆರ್ಥಿಕ ಹಿಂಜರಿತ: ಆರ್ಬಿಐ ಅಧಿಕಾರಿಗಳ ಹೇಳಿಕೆ

ಹಣದುಬ್ಬರವನ್ನು ನಿಯಂತ್ರಿಸುವ ಸಲುವಾಗಿ, ಫೆಡರಲ್ ರಿಸರ್ವ್, ಅಮೆರಿಕದ ರಿಸರ್ವ್ ಬ್ಯಾಂಕ್, ಮಾರ್ಚ್ 17, 2022 ರಿಂದ ಫೆಬ್ರವರಿ 1, 2023 ರವರೆಗೆ ಬಡ್ಡಿದರವನ್ನು 0.25 ಶೇಕಡಾದಿಂದ 4.75 ಶೇಕಡಾಕ್ಕೆ ಎಂಟು ಬಾರಿ ಹೆಚ್ಚಿಸಿದೆ. ಸಿಲಿಕಾನ್ ವ್ಯಾಲಿ ಬ್ಯಾಂಕಿನ ಹೂಡಿಕೆಗಳು ದೀರ್ಘಾವಧಿಯ ಸರ್ಕಾರಿ ಬಾಂಡ್ ಗಳಲ್ಲಿರುವುದರಿಂದ ಅವು ಕಡಿಮೆ ಬಡ್ಡಿದರಗಳನ್ನು ಗಳಿಸುತ್ತವೆ. ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಬಾಂಡ್ ಗಳನ್ನು ಮಾರಾಟ ಮಾಡಬಹುದಾದರೂ, ಅವು ಕಡಿಮೆ ಬಡ್ಡಿ ದರದ ಬಾಂಡ್ ಗಳಾಗಿರುವುದರಿಂದ ಅವುಗಳ ಬೆಲೆಗಳು ಕುಸಿದಿವೆ. ಫೆಡರಲ್ ರಿಸರ್ವ್ ಬಡ್ಡಿದರಗಳನ್ನು ಹೆಚ್ಚಿಸಿದ ದಿನಾಂಕದಿಂದ ಗ್ರಾಹಕರಿಗೆ ಹೆಚ್ಚುವರಿ ಬಡ್ಡಿಯನ್ನು ಪಾವತಿಸಬೇಕು. ಆದರೆ ಇಟ್ಟುಕೊಂಡಿರುವ ಸರ್ಕಾರಿ ಬಾಂಡ್ ಗಳನ್ನು ಉಳಿಸಿಕೊಂಡರೂ, ಮಾರಾಟ ಮಾಡಿದರೂ ನಷ್ಟವಾಗುತ್ತದೆ ಎಂಬ ಬಿಕ್ಕಟ್ಟಿಗೆ ಆ ಬ್ಯಾಂಕ್ ತಳ್ಳಲ್ಪಟ್ಟಿತು.

ಬ್ಯಾಂಕ್ ತನ್ನ ನಷ್ಟವನ್ನು ನಿಭಾಯಿಸಲು 21 ಶತಕೋಟಿ ಡಾಲರ್ ಮೌಲ್ಯದ ಸರ್ಕಾರಿ ಬಾಂಡ್ ಗಳನ್ನು ಮಾರಾಟ ಮಾಡಲು ನಿರ್ಧರಿಸಿತು ಮತ್ತು ತುರ್ತಾಗಿ $ 2.25 ಶತಕೋಟಿ ಮೌಲ್ಯದ ಬಾಂಡ್ ಗಳನ್ನು ಮಾರಾಟ ಮಾಡುವುದಾಗಿ ಮಾರ್ಚ್ 8 ರಂದು ಘೋಷಿಸಿತು, ಇದರಿಂದಾಗಿ ಗ್ರಾಹಕರು ತಮ್ಮ ಹಣವನ್ನು ಆತುರಾತುರವಾಗಿ ಹಿಂಪಡೆಯಲು ಮುಂದಾದರು. ಗ್ರಾಹಕರು ಒಂದೇ ದಿನದಲ್ಲಿ 42 ಬಿಲಿಯನ್ ಡಾಲರ್ (ಸುಮಾರು 3.44 ಲಕ್ಷ ಕೋಟಿ ರೂ.) ಹಿಂತೆಗೆದುಕೊಂಡ ನಂತರ ಬ್ಯಾಂಕ್ ತೀವ್ರ ಬಿಕ್ಕಟ್ಟನ್ನು ಎದುರಿಸಿತು. ಮಾರ್ಚ್ 10 ರಂದು, ಕ್ಯಾಲಿಫೋರ್ನಿಯಾ ಡಿಪಾರ್ಟ್ಮೆಂಟ್ ಆಫ್ ಫೈನಾನ್ಶಿಯಲ್ ಪ್ರೊಟೆಕ್ಷನ್ ಈ ಬ್ಯಾಂಕಿನ ಆಡಳಿತವನ್ನು ವಹಿಸಿಕೊಂಡಿತು ಮತ್ತು ಅದನ್ನು ಫೆಡರಲ್ ಡೆಪಾಸಿಟ್ ಇನ್ಶ್ಯೂರೆನ್ಸ್ ಕಾರ್ಪೊರೇಶನ್ (FDIC) ಗೆ ಹಸ್ತಾಂತರಿಸಿತು.

ಬ್ಯಾಂಕುಗಳ ಸರಣಿ ದಿವಾಳಿಗೆ ಕಾರಣವೇನು?

ಇದಕ್ಕೂ ಎರಡು ದಿನಗಳ ಹಿಂದೆ, ಮಾರ್ಚ್ 8 ರಂದು ಸಿಲ್ವರ್ ಗೇಟ್ ಬ್ಯಾಂಕ್ ನಿರಂತರವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸಲು ಸಾಧ್ಯವಾಗದ ಸ್ಥಿತಿಯಲ್ಲಿದೆ ಎಂದು ಘೋಷಿಸಿತು. ನಂತರ ಬ್ಯಾಂಕ್ ಗ್ರಾಹಕರು ತಮ್ಮ ಠೇವಣಿಗಳನ್ನು ಹಿಂಪಡೆಯಲು ಮುಗಿಬಿದ್ದರು. ಕೆಟ್ಟ ಸಾಲಗಳ ನಷ್ಟದಿಂದಾಗಿ ಈ ಬಿಕ್ಕಟ್ಟು ಉಂಟಾಗಿದೆ ಎಂಬ ಕಾರಣವನ್ನು ಸಿಲ್ವರ್ ಗೇಟ್ ಬ್ಯಾಂಕಿನ ಆಡಳಿತವು ಕೊಟ್ಟಿದೆ. ಬಡ್ಡಿದರಗಳ ದಿಡೀರ್ ಏರಿಕೆಯು ಸಾಲದ ನಷ್ಟದಲ್ಲಿ ಪಾತ್ರ ವಹಿಸುತ್ತದೆ ಎಂದು ಹೇಳುವ ಅಗತ್ಯವಿಲ್ಲ. ಈ ಬ್ಯಾಂಕ್ ಸಹ, ಕ್ರಿಪ್ಟೋ ಕರೆನ್ಸಿಗಳ ಹೂಡಿಕೆ ಮತ್ತು ವಹಿವಾಟಿನ ಮೇಲೆ ತನ್ನ ಗಮನ ಕೇಂದ್ರೀಕರಿಸಿ ಕ್ರಿಪ್ಟೋ ಕರೆನ್ಸಿಗಳನ್ನು ಸರಿಯಾದ ಸಮಯದಲ್ಲಿ ಡಾಲರ್ ಮತ್ತು ಯೂರೋಗಳಂತಹ ಸರ್ಕಾರಿ ಕರೆನ್ಸಿಗಳಿಗೆ ಪರಿವರ್ತಿಸುವ ಮತ್ತು ವಿನಿಮಯ ಮಾಡುವ ಕೆಲಸ ನಿರ್ವಹಿಸುತ್ತಿದೆ. ಬ್ಯಾಂಕಿನ ದಿವಾಳಿ ನಂತರ, ನ್ಯೂಯಾರ್ಕ್ ಸ್ಟೇಟ್ ಡಿಪಾರ್ಟ್ಮೆಂಟ್ ಆಫ್ ಫೈನಾನ್ಶಿಯಲ್ ಪ್ರೊಟೆಕ್ಷನ್ ಮಾರ್ಚ್ 12 ರಂದು ಕ್ರಿಪ್ಟೋ ಮಾರುಕಟ್ಟೆ-ಕೇಂದ್ರಿತ ಸಿಗ್ನೇಚರ್ ಬ್ಯಾಂಕ್ ಅನ್ನು ಮುಚ್ಚಿತು. ಈ ಸಿಗ್ನೇಚರ್ ಬ್ಯಾಂಕ್ 10 ಲಕ್ಷ ಕೋಟಿ ರೂ.ಗಿಂತ ಸ್ವಲ್ಪ ಕಡಿಮೆ ಆಸ್ತಿ ಹೊಂದಿದೆ. ಇದು US ಇತಿಹಾಸದಲ್ಲಿ ಮೂರನೇ ಅತಿ ದೊಡ್ಡ ಬ್ಯಾಂಕ್ ವೈಫಲ್ಯ. ಈ ಎರಡು ಬ್ಯಾಂಕುಗಳ ವೈಫಲ್ಯಕ್ಕೆ ಇತರ ಕೆಲವು ಕಾರಣಗಳಿದ್ದರೂ, ಬಡ್ಡಿದರ ಏರಿಕೆಯ ಪರಿಣಾಮಗಳು ಪ್ರಧಾನ ಕಾರಣಗಳು.

ಇದನ್ನು ಓದಿ: ಆರ್ಥಿಕ ಬೆಳವಣಿಗೆಯಿರಲಿ, ಸ್ಥಗಿತತೆಯಿರಲಿ ಬಡತನ ಮಾತ್ರ ಬೆಳೆಯುತ್ತಲೇ ಹೋಗುತ್ತದೆ

ಇಂತಹ ದೊಡ್ಡ ಬ್ಯಾಂಕುಗಳ ವೈಫಲ್ಯವು ಅಮೆರಿಕದ ಹಣಕಾಸು ವಲಯದಲ್ಲಿ ಬಿಕ್ಕಟ್ಟುಗಳಿವೆ ಎಂಬುದನ್ನು ಸೂಚಿಸುತ್ತದೆ. 2008 ರ ಬಿಕ್ಕಟ್ಟಿನ ನಂತರ, 2008-12 ರ ಅವಧಿಯಲ್ಲಿ 465 ಬ್ಯಾಂಕುಗಳು ದಿವಾಳಿಯಾದವು. ಬ್ಯಾಂಕುಗಳು ದಿವಾಳಿಯಾಗಲು ಹಣಕಾಸು ಶಿಸ್ತಿನ, ಮೇಲುಸ್ತುವಾರಿಯ ನಿರ್ಬಂಧಗಳ ಅಭಾವ, ಅಪಾಯಕಾರಿ ಹೂಡಿಕೆಗಳು ಇತ್ಯಾದಿ ಹಲವು ಕಾರಣಗಳು ಇವೆ. ಆದರೆ 90ರ ದಶಕದಿಂದೀಚೆಗೆ ಬ್ಯಾಂಕುಗಳು ಹೆಚ್ಚೆಚ್ಚಾಗಿ ಈ ಹಲವು ತಪ್ಪುಗಳನ್ನು ಮಾಡುತ್ತಿವೆ. ನವ-ಉದಾರವಾದಿ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಬ್ಯಾಂಕುಗಳೂ, ಹಣಕಾಸು ಸಂಸ್ಥೆಗಳೂ ಹೆಚ್ಚಿನ ಲಾಭ ಮಾಡುವ ಮತ್ತು ಅದನ್ನು ಮಾಡದಿದ್ದರೆ ಪೈಪೋಟಿಯಲ್ಲಿ ಸೋಲುವ ಅಪಾಯಗಳು ತೀವ್ರವಾಗಿವೆಂಬುದು ಇದಕ್ಕೆ ಕಾರಣ.

ಹಣಕಾಸು ಶಿಸ್ತು ಉಲ್ಲಂಘಿಸುವ, ಅಪಾಯಕಾರಿ ಹೂಡಿಕೆಗಳಲ್ಲಿ ಹಣ ತೊಡಗಿಸಿದರೆ ಹೆಚ್ಚಿನ ಲಾಭ ಬರುವ ಸಾಧ್ಯತೆಯಿರುತ್ತದೆ. ಇವು ಹೆಚ್ಚಾಗಿ ಲಾಭ ತಂದು, ಇದನ್ನೇ ಎಲ್ಲ ಬ್ಯಾಂಕುಗಳು ಮಾಡಲು (ಕುಸಿತದ ಅಪಾಯವಿದ್ದರೂ) ಒತ್ತಡ ಬರುತ್ತದೆ. ಅಮೆರಿಕನ್ ಸರಕಾರ ಸಹ ಬ್ಯಾಂಕುಗಳು, ಹಣಕಾಸು ಸಂಸ್ಥೇಗಳ ಮೇಲಿದ್ದ ಹಲವು ನಿರ್ಬಂಧಗಳನ್ನು ತೆಗೆದು ಹಾಕಿ ಇದಕ್ಕೆ ಇನ್ನಷ್ಟು ಕುಮ್ಮಕ್ಕು ಕೊಟ್ಟಿವೆ. ಉದಾಹರಣೆಗೆ ಹಿಂದೆ ಬ್ಯಾಂಕುಗಳು ತಮ್ಮ ಠೇವಣಿದಾರರ ದುಡ್ಡು ವಾಪಾಸು ಕೊಡುವಷ್ಟು ಕನಿಷ್ಠ ಮೀಸಲು ನಿಧಿಯನ್ನು ನಗದು ರೂಪದಲ್ಲಿ (ಒಟ್ಟು ವಹಿವಾಟಿನ ಶೇ.20-25 ಇತ್ಯಾದಿ) ಇಟ್ಟುಕೊಂಡಿರಬೇಕೆಂಬ ನಿಯಮವಿತ್ತು. ಕೊವಿದ್ ಕಾಲದಲ್ಲಿ ಅದರ ನೆಪ ಹೇಳಿ ಈ ನಿರ್ಬಂಧವನ್ನು ತೆಗೆಯಲಾಯಿತು. ಸಿಲಿಕಾನ್ ವ್ಯಾಲಿ ಬ್ಯಾಂಕ್ ಕೇವಲ ಶೇಕಡಾ 5 ನಗದು ಹೊಂದಿತ್ತು. ಬ್ಯಾಂಕ್ ಅಫ್ ಅಮೆರಿಕ, ಜೆಪಿ ಮೋರ್ಗನ್ ನಂತಹ ದೊಡ್ಡ ಸಂಸ್ಥೆಗಳೂ ಕೇವಲ ಶೇ.2 ನಗದು ಹೊಂದಿವೆಯಂತೆ.

ಬ್ಯಾಂಕ್ ರಕ್ಷಣಾ ಕ್ರಮಗಳ ಟೀಕೆ

ಸಿಲಿಕಾನ್ ವ್ಯಾಲಿ ಬ್ಯಾಂಕ್ ದಿವಾಳಿಗೆ ಬಿಡೆನ್ ಸರಕಾರದ ಪ್ರತಿಕ್ರಿಯೆ ತೀವ್ರ ಟೀಕೆಗೆ ಒಳಗಾಗಿದೆ. ಅಮೆರಿಕನ್ ಕಾನೂನು ಪ್ರಕಾರ 2.5 ಲಕ್ಷ ಡಾಲರುಗಳಿಗಿಂತ ಕಡಿಮೆ ಇರುವ ಠೇವಣಿಗಳಿಗೆ ಮಾತ್ರ ಸರಕಾರ ಗ್ಯಾರಂಟಿ ಕೊಡುತ್ತದೆ. ಸಿಲಿಕಾನ್ ವ್ಯಾಲಿ ಬ್ಯಾಂಕ್ ನಲ್ಲಿ ಬಹುಪಾಲು ಠೇವಣಿಗಳು 2.5 ಲಕ್ಷ ಡಾಲರುಗಳಿಗಿಂತ ಹೆಚ್ಚಿದ್ದವು. ಆದರೂ ಸರಕಾರ ಕಾನೂನನ್ನೂ ಮೀರಿ ಎಲ್ಲ ಠೇವಣಿಗಳಿಗೂ ಪೂರ್ಣ ಗ್ಯಾರಂಟಿ ಘೋಷಿಸಿತು. ಇದಕ್ಕೆ ಬೇಕಾದ 151.6 ಬಿಲಿಯನ್ ಡಾಲರ್ ಮೊತ್ತವನ್ನು ರಾತ್ರೋರಾತ್ರಿ ಮಂಜೂರು ಮಾಡಿತು. ಇಲ್ಲಿನ ಸೂಪರ್ ಲಾಭ ಮಾಡುವ – ಸ್ಟಾರ್ಟ್ ಅಪ್, ಬಿಗ್ ಟೆಕ್ ಮತ್ತು ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್ ಕಂಪನಿ ಒಡೆಯರು, ಉನ್ನತ ಉದ್ಯೋಗಿಗಳಾಗಿರುವ – ಠೇವಣಿದಾರರನ್ನು ರಕ್ಷಿಸುವುದು, ಅದಕ್ಕೆ ಇಷ್ಟು ದೊಡ್ಡ ಮೊತ್ತದ ಹಣ ಮಂಜೂರು ಮಾಡುವುದು ಅಗತ್ಯವಿರಲಿಲ್ಲ. ಇದಕ್ಕಾಗಿ ಜನರ ಹಣವನ್ನು ಖರ್ಚು ಮಾಡಲಾಯಿತು ಎಂಬ ತೀವ್ರ ಟೀಕೆ ಹಿಂದೆ 2008ರಲ್ಲಿ ಬಂದಂತೆ ಈ ಬಾರಿಯೂ ಬಂದಿದೆ. ಈ ‘ಬೈಲ್ ಔಟ್’ ಗೆ ಜನರ ತೆರಿಗೆ ಹಣ ಬಳಸಲಿಲ್ಲ, ಬ್ಯಾಂಕಿನ ಲಾಭಗಳ ಮೇಲೆ ವಿಧಿಸುವ ತೆರಿಗೆಯಿಂದ ರಚಿತವಾದ ನಿಧಿಯನ್ನು ಬಳಸಲಾಗಿದೆಯೆಂದು ಸರಕಾರ ಸಮಜಾಯಿಷಿ ನೀಡಲು ಪ್ರಯತ್ನಿಸಿತು. ಆದರೆ ಬ್ಯಾಂಕಿನ ಲಾಭಗಳು ಜನರ ಠೇವಣಿ, ವಿವಿಧ ಸೇವಾ ಶುಲ್ಕದಿಂದಲೇ ಬರುವಂಥಧು, ಆದ್ದರಿಂದ ಜನರ ಹಣವನ್ನೇ ಈ ತಿಮಿಂಗಲಗಳಿಗೆ ಕೊಡಲಾಗಿದೆ ಎಂಬ ಭಾವನೆ, ಟೀಕೆ ವ್ಯಾಪಕವಾಗಿದೆ.

ಇದನ್ನು ಓದಿ: ಖಾಲಿ ಹುದ್ದೆಗಳ ನೇಮಕಾತಿ ನಿರ್ಲಕ್ಷ್ಯ ಕಮರುತ್ತಿರುವ ಯುವಜನರ ಭವಿಷ್ಯ

ಆದರೆ ತೀವ್ರ ಬೆಲೆಏರಿಕೆ ಕಡಿಮೆ ಮಾಡಲು ಅಥವಾ ಅದರ ಪರಿಣಾಮದಿಂದ ಬಹುಪಾಲು ಜನರನ್ನು ರಕ್ಷಿಸಲು ಪರಿಹಾರ ನೀಡಲು ತೀವ್ರ ಒತ್ತಾಯವಿದ್ದರೂ, ಯಾವುದೇ ತುರ್ತು ಕ್ರಮವನ್ನು ಸರಕಾರ ಕೈಗೊಂಡಿಲ್ಲ. ಮನೆ ಬಾಡಿಗೆ/ಸಾಲ ಕಟ್ಟಲಾಗದಿದ್ದವರಿಗೆ ನೆರವು, (ಭಾರತದಲ್ಲಿ ಸಾಲಬಾಧೆಯಿಂದ ರೈತರ ಆತ್ಮಹತ್ಯೆಯಂತೆ ತೀವ್ರ ಪರಿಣಾಮ ಬೀರಿರುವ) ವಿದ್ಯಾರ್ಥಿ ಸಾಲ ಮನ್ನಾ ಮಾಡಲು ಸರಕಾರ ತಯಾರಿಲ್ಲ. ಉದಾಹರಣೆಗೆ ವಿದ್ಯಾರ್ಥಿ ಸಾಲ ಮನ್ನಾ ಮಾಡಲು ವರ್ಷಕ್ಕೆ ಕೇವಲ 13 ಬಿಲಿಯನ್ ಡಾಲರು ಬೇಕಾಗುತ್ತದೆ. ಅದರ ಬದಲು ಈ ಹಿಂದೆ ಇದ್ದ ಮತ್ತು ಕೊವಿದ್ ಕಾಲದಲ್ಲಿ ಆರಂಭಿಸಲಾದ ಹಲವು ಪರಿಹಾರ ಕ್ರಮಗಳನ್ನು ನಿಲ್ಲಿಸಲಾಗಿದೆ.

ಬಡ್ಡಿದರ ಹೆಚ್ಚಳವು ಹಣದುಬ್ಬರಕ್ಕೆ ಉತ್ತರವಲ್ಲ

ಈ ಮೂರು ಬ್ಯಾಂಕ್ ಗಳು ದಿವಾಳಿಯಾದ ಹಿನ್ನೆಲೆಯಲ್ಲಿ ತರಾತುರಿಯಲ್ಲಿ ‘ಬ್ಯಾಂಕ್ ಟರ್ಮ್ ಫಂಡಿಂಗ್ ಪ್ರೋಗ್ರಾಂ’ (ಬ್ಯಾಂಕುಗಳನ್ನು ರಕ್ಷಿಸಲು ಧನಸಹಾಯ ಯೋಜನೆ) ಎಂಬ ಯೋಜನೆಯನ್ನು ತುರ್ತಾಗಿ ಜಾರಿಗೆ ತರಲಾಗಿದೆ. ಅಂದರೆ, ಒಂದು ವರ್ಷದಲ್ಲಿ ಮರುಪಾವತಿಸಲು ಅಗತ್ಯವಿರುವ ಹಣವನ್ನು ಸಾಲವಾಗಿ ನೀಡುವ ಮೂಲಕ ದಿವಾಳಿಯತ್ತ ಸಾಗುತ್ತಿರುವ ಬ್ಯಾಂಕುಗಳಿಗೆ ಈ ಯೋಜನೆ ತಾತ್ಕಾಲಿಕ ಪರಿಹಾರವಾಗಿದೆ. ಇದು ಕುಸಿತ ತಡೆಯುವ ಬದಲು, ಕುಸಿಯುವ ಬ್ಯಾಂಕುಗಳ ರಕ್ಷಣೆಗೆ ಸರಕಾರ ಧಾವಿಸುವುದರಿಂದ ಇನ್ನಷ್ಟು ಅಪಾಯಕಾರಿ ಕ್ರಮಗಳನ್ನು ಕೈಗೊಳ್ಳಲು ಕುಮ್ಮಕ್ಕು ಕೊಡುವಂತಿದೆ. ಒಂದು ರೀತಿಯಲ್ಲಿ ನೋಡಿದರೆ, ಹಣದುಬ್ಬರವನ್ನು ಎದುರಿಸುವ ಹೆಸರಲ್ಲಿ ಸರ್ಕಾರವೇ ಈ ಬಿಕ್ಕಟ್ಟನ್ನು ಸೃಷ್ಟಿಸಿದೆ.

ಬಡ್ಡಿದರ ಹೆಚ್ಚಳವು ಹಣದುಬ್ಬರಕ್ಕೆ ಉತ್ತರವಲ್ಲ ಎಂಬುದನ್ನು ಅಮೆರಿಕದಲ್ಲಿನ ಇತ್ತೀಚಿನ ಮನೆ ಬಾಡಿಗೆಗಳು ಸಾಬೀತು ಪಡಿಸುತ್ತದೆ. ಬಡ್ಡಿದರಗಳನ್ನು ಹೆಚ್ಚಿಸಿದಾಗ, ಮನೆ ಖರೀದಿ ಮಾಡುವುದು ಕಡಿಮೆಯಾಗುವುದರಿಂದ ಮನೆಗಳ ಬೆಲೆಗಳು ಕುಸಿಯುತ್ತವೆ, ಹೀಗೆನೇ ಇತರ ಬೆಲೆಗಳು ಕುಸಿಯುತ್ತವೆ,. ಆ ಮೂಲಕ ಹಣದುಬ್ಬರ ನಿಯಂತ್ರಣಕ್ಕೆ ಬರುತ್ತದೆ, ಎಂಬ ನಿರೀಕ್ಷೆ ಸರಕಾರದ್ದು. ಆದರೆ ಅದೇ ಅವಧಿಯಲ್ಲಿ ಮನೆ ಬಾಡಿಗೆಗಳು ವೇಗವಾಗಿ ಏರಿವೆ. ಬಡ್ಡಿದರ ಹೆಚ್ಚಳದ ನಂತರ, ಮನೆ ಬಾಡಿಗೆಗಳು ಶೇಕಡಾ 5 ಕ್ಕಿಂತ ಕಡಿಮೆ ಇದ್ದುದು ಈಗ ಅದು ಸುಮಾರು 8 ಶೇಕಡಾಕ್ಕೆ ಏರಿತು. ವಸತಿ ಬಾಡಿಗೆ ಸೂಚ್ಯಂಕವು US ಗ್ರಾಹಕ ಬೆಲೆ ಸೂಚ್ಯಂಕದ 32 ಶೇಕಡಾವನ್ನು ಹೊಂದಿರುವುದರಿಂದ, ಹಣದುಬ್ಬರವು ಏರುತ್ತಲೇ ಇರುತ್ತದೆ.

ಡಾಲರ್ ಯಜಮಾನಿಕೆಗೆ ಸವಾಲು

ಈ ಬ್ಯಾಂಕುಗಳ ಸರಣಿ ವೈಫಲ್ಯಗಳು ಅಮೆರಿಕದ, ಯುರೋಪಿನ ರಾಜಕೀಯ ಮತ್ತು ಹಣಕಾಸು ನೀತಿಗಳ ನೇರಫಲ. ಒಂದು ಕಡೆ ಉಕ್ರೇನ್ ಯುದ್ಧ ಮತ್ತು ಜನತೆಯ ಮೇಲೆ ಬ್ಯೂಮರಾಂಗ್ ಆದ ರಶ್ಯಾದ ಮೇಲಿನ ಆರ್ಥಿಕ ದಿಗ್ಬಂಧನಗಳ ಪರಿಣಾಮವಾಗಿ ಅಮೆರಿಕ ಮತ್ತು ಯುರೋಪಿನ ಜನತೆ ತೀವ್ರ ಬೆಲೆಏರಿಕೆ, ಹಣದುಬ್ಬರ, ಜೀವನಾವಶ್ಯಕ ವಸ್ತುಗಳ ಕೊರತೆ ಎದುರಿಸುತ್ತಿದ್ದಾರೆ. ಇನ್ನೊಂದು ಕಡೆ ಈ ಹಣದುಬ್ಬರವನ್ನು ನಿಯಂತ್ರಿಸಲು ಸಿದ್ಧೌಷಧವೆಂದು ಸರಕಾರಗಳೂ, ಬ್ಯಾಂಕುಗಳೂ ಭಾವಿಸಿರುವ ಬಡ್ಡಿದರ ಏರಿಕೆ ಆ ಕೆಲಸ ಮಾಡುತ್ತಿಲ್ಲ. ಬದಲಾಗಿ ಇಡೀ ಹಣಕಾಸು ವ್ಯವಸ್ಥೆಯನ್ನು ಏರುಪೇರು ಮಾಡುತ್ತಿವೆ. ಈ ಸನ್ನಿವೇಶದಲ್ಲಿ ತೀವ್ರ ಬೆಲೆ ನಿಯಂತ್ರಣ ಕ್ರಮಗಳು ಅಥವಾ ಜನತೆಗೆ ಪರಿಹಾರ ಮತ್ತು ಸೂಪರ್ ಲಾಭ ಮಾಡುವ ವಲಯಗಳ ಮೇಲೆ ಸೂಪರ್ ತೆರಿಗೆ ಮಾತ್ರ ಪರಿಸ್ಥಿತಿಯನ್ನು ಇನ್ನಷ್ಟು ವಿಕೋಪಕ್ಕೆ ಹೋಗದಂತೆ ತಡೆಯಬಲ್ಲವು. ಆದರೆ ಇದನ್ನು ಈ ಸರಕಾರಗಳು ಮಾಡುವ ಸಾಧ್ಯತೆ ತುಂಬಾ ಕಡಿಮೆ.

ಇದರ ಜತೆಗೆ ಡಾಲರ್ ಯಜಮಾನಿಕೆಗೆ, ತೀವ್ರ ಪ್ರಾಬಲ್ಯಕ್ಕೆಈಗಾಗಲೇ ಇರುವ ಸವಾಲು, ಉಕ್ರೇನ್ ಯುದ್ಧಾನಂತರದ ಪರಿಸ್ಥಿತಿಯಲ್ಲಿ ತೀವ್ರವಾಗಿ ಹೆಚ್ಚಲಿದೆ. ಈಗಾಗಲೇ ರಶ್ಯಾ, ಚೀನಾ ಮತ್ತು ಮೂರನೆಯ ಜಗತ್ತಿನ ದೇಶಗಳು ಸಾಧ್ಯವಿದ್ದಲೆಲ್ಲ ಡಾಲರ್ ಗೆ ಬದಲಿ ಹುಡುಕಿಕೊಳ್ಳುತ್ತಿದ್ದಾರೆ. ಜಾಗತಿಕ ವ್ಯಾಪಾರಕ್ಕೆ, ಕರೆನ್ಸಿ ವಿನಿಮಯಕ್ಕೆ, ಹೂಡಿಕೆಗೆ ಏಕಮಾತ್ರ ಮಾಧ್ಯಮವಾಗಿರುವ ಡಾಲರ್ ನ ಸ್ಥಾನಕ್ಕೆ ಚ್ಯುತಿ ಬಂದರೆ, ಅಮೆರಿಕ, ಯುರೋಪುಗಳ ಆರ್ಥಿಕ ಬಿಕ್ಕಟ್ಟು ಇನ್ನಷ್ಟು ತೀವ್ರವಾಗಲಿದೆ. ಅದು ಆದರೆ 2008ರಂತಹ ಮಹಾ ಆರ್ಥಿಕ ಕುಸಿತದ ಸಾಧ್ಯತೆ ಖಂಡಿತ ಇದೆ.

ಇಲ್ಲಿ ಕ್ಲಿಕ್ ಮಾಡಿ : ಜನಶಕ್ತಿ ಮೀಡಿಯಾ ವಾಟ್ಸ್ಪ್ ಗುಂಪು ಸೇರಲು ಈ ಲಿಂಕ್ ಕ್ಲಿಕ್ ಮಾಡಿ